近年、土地や建物の不動産相続登記がされないために所有者が不明となった土地や建物が、防災・減災、まちづくりなどの公共事業の妨げになっていることが社会問題となっています。

この解決を図るため、法律が改正され、令和6年4月1日から、相続登記や、相続人が遺贈を受けた場合の遺贈の登記の申請手続きが義務化されます。

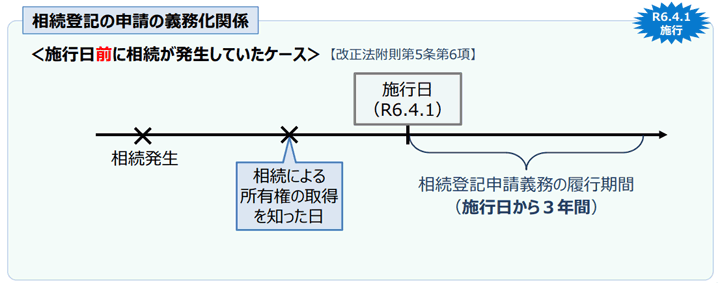

この申請手続き義務は、令和6年4月1日以前の相続であっても、その相続登記や遺贈の登記がされていないものは、義務化の対象になります。

相続登記や遺贈の登記をすることは、土地や建物の 不動産所有関係をはっきりさせる(相続や遺贈によって自分が所有していることを他人に主張する)ことができるようになるため、みなさまご自身(ご家族)にとってもメリットがあります。

今回は、相続登記についてご説明します。

相続登記・不動産登記(土地・建物)手続きとは

相続が発生した場合に、相続の登記や不動産の登記を行わなければいけません。

令和6年4月1日から施行される法律改正により登記が義務化されます。この法律は過去分に対しても義務化の対象となります。

相続登記とは、被相続人(=相続される人、不動産の所有者)が亡くなり、相続が発生したときに被相続人が所有していた建物や土地などの不動産の名義変更手続きのことを指します。

不動産の売買や相続で必要になる「不動産登記」は、私たちの財産を守るうえで重要な役割を担っており、入手した土地や建物が誰の所有物なのかを明確にするものです。

相続登記と所有権移転登記というのは、別物じゃありません。相続登記というのは、所有権移転登記の中のひとつの種類みたいなものです。所有権移転する原因が相続の場合、相続登記と呼ばれます。

つまり、相続登記は、不動産登記の1つということです。

不動産登記とはその不動産がどんなものなのか、どこの誰が所有しているかを記録しているものであり、またその不動産で誰がどんなことをしたのか記録したものです。

それら登記の記録がまとめられた台帳を「登記簿(とうきぼ)」といいます。現在は電子化されて「登記記録」とも呼ばれています。

相続が発生した場合に、故人の不動産が誰の物なのかを明確にするための手続きということです。

不動産登記手続きとは?

そもそも登記とは、権利関係を社会に公示する制度です。

権利関係を登記簿に記載して一般公開することで、権利関係の状況が誰にでも分かるようになり、取引の安全を図る役割を果たしています。

登記には商業登記や船舶登記などさまざまな種類があり、土地や建物に関する「不動産登記」もそのひとつです。

所有者の氏名・住所や抵当権の設定状況など、不動産に関する権利関係を登記すれば誰でも確認できる状態になり

- 誰が所有している不動産なのか

- その不動産に抵当権などの担保権が付いているのか

など、権利関係が明確になります。

逆に、不動産に関する権利があるにも関わらず登記をしていないと、他の人に権利を侵害されても対抗できず、不利益を被る場合があるので注意が必要です。

不動産登記手続きが必要になるケース

不動産に関する権利関係に変更が生じた場合や所有者の住所など、登記内容に変更が生じた場合は登記が必要になります。以下では、不動産登記が必要になる主なケースを紹介します。

購入や相続などで不動産を取得したとき

不動産を購入した場合は所有者が売主から買主に変わり、相続で取得した場合は所有者が故人から相続人に変わるので、所有権移転登記を行って不動産の名義を新たな所有者に変更します。

また家を新築した場合は、その建物に関する情報が登記簿にそもそも登録されていません。

そのため、まずは表題登記を行ってから所在地や面積など建物の情報を登録し、所有権保存登記を行って所有者など権利関係を登録します。

住所変更や氏名変更があったとき

不動産の所有者が引っ越して住所が変わった場合は住所変更登記、結婚等で氏名が変わった場合は氏名変更登記を行います。

住所や氏名が変わったのに変更登記をしないと、登記簿上の住所や氏名が住民票記載の内容と違ってしまい、本当にその不動産の所有者なのか確認ができません。

売買や抵当権の設定に不動産会社や金融機関が応じてくれないなど困る場合があります。

住宅ローンを組むときや完済したとき

住宅ローンを組んで金融機関から借入れをする際、担保にする不動産に抵当権を設定する登記を行い、返済が終わったら抵当権の抹消登記を行います。

一般的に抵当権の設定登記は金融機関が主導して行うので自分で対応する必要はありませんが、抹消登記は自分でやらなければいけません。

ローンを完済しても登記簿から抵当権の記載が自動的に消えるわけではないので、金融機関から届く完済を証明する書類を使って抵当権抹消登記を行う必要があります。

建物を取り壊したとき

解体や災害などで建物がなくなった場合には滅失登記を行います。

滅失登記をしないと登記簿上は建物が引き続きあることになり、更地を売却したくても買主が応じてくれない場合や固定資産税がかかってしまう場合があるので注意が必要です。

登記で登録される情報

不動産登記をすると登記簿に情報が登録されます。

謄本とは原本の写しで、法務局で管理されている登記簿の写しが「登記簿謄本」、データで管理されているものが「登記事項証明書」です。

登記簿謄本と登記事項証明書は紙かデータかという違いはありますが、証明内容は基本的に同じで表題部と権利部(甲区・乙区)に分かれています。

表題部

表題部には、不動産の所在地など物理的状況に関する事項が記載されています。主な事項を挙げると以下の通りです。

[土地]:所在、地番、地目(土地の現況)、地積(土地の面積)など

[建物]:所在、地番、家屋番号、種類、構造、床面積など

権利部(甲区)

権利部(甲区)には、所有者に関する事項が記載されています。

土地や建物の所有者は誰なのかが分かり、所有権移転登記や所有権に関する仮登記、差し押さえ、仮処分などが記載されているので、いつ・どんな原因(売買や相続など)で所有権を取得したのか分かります。

権利部(乙区)

権利部(乙区)には所有権以外の権利に関する事項が記載されています。

権利部(乙区)を見れば抵当権や地上権、地役権などの設定状況が分かるので、その不動産に誰がどのような権利を持っているのか確認できます。

【不動産にかかわる権利】

| 不動産にかかわる権利 | 説明 |

|---|---|

| 所有権 | 法令の制限内で自由にその所有物の使用、収益および処分をする権利のことです。 たとえば、不動産を購入して所有権を得た場合は、その不動産に関してなんら制約を受けない完全な権利が所有権だということができます。 |

| 地上権 | 他人の土地において工作物又は竹木を所有するため、その土地を使用する権利のことです。 地上権が認められている場合、土地の所有者の許諾がなくても、土地の貸し出しや建物の売却、担保の設定が可能です。 これらを行う際に許諾が必要な賃借権とは異なります。 |

| 永小作権 | 地主に小作料を支払って他人の土地で耕作または牧畜をする権利のことです。 現在では、あえてこの登記をしなくとも農地の賃貸借で支障がないことから、永小作権を登記する例はほとんどありません。 |

| 地役権 | 特別高圧架空電線の架設、高圧のガスを通ずる導管の敷設、飛行場の設置、建築物の建築その他の目的のため地下又は空間について上下の範囲を定めて設定された権利で、一定の目的のために他人の土地を使用する権利であり建造物の設置を制限するものをいい、登記の有無は問いません。 |

| 先取特権 | ほかの債権者よりも優先的に債務者の弁済を受けることができる権利を指します。 先取特権は民法によって定められた権利であり、債権者と債務者の間に契約がなくても一定の条件に該当すれば登記することができます。 |

| 質権 | 債権者が債務者(または物上保証人)から物を受け取って占有し、債務が弁済されなかったときにはその物を売却して、その売却価額から債権の弁済を受けることができるという担保物権のことです。 質権には抵当権とは異なり留置的効力があり、質権者は質権を設定した不動産を使用して収益を受けることができます。(ここが抵当権との大きな違いです。) |

| 抵当権 | いわゆる『担保に入れる』権利です。 たとえば住宅ローンを借りた場合、当該住宅に金融機関が抵当権を設定し、万が一住宅ローンが返済できない場合には、抵当権が行使され不動産を競売にかけて売却代金から回収に充てます。 |

| 賃借権 | 賃貸借契約に基づき借りた人(賃借人)が土地、建物を使用できる権利(債権)です。 賃借人は契約の範囲で目的物を使用し収益できる一方、貸主に賃料を支払わなければなりません。 |

| 採石権 | 他人の土地で岩石や砂利などを採取する権利です。 採石権の存続期間は契約によって定めた20年以内の期間になります。 |

| 占用権 (登記できない) | 河川区域内の土地の占用の許可に基づく権利で、ゴルフ場、自動車練習所、運動場その他の工作物の設置を目的とするもの、都市公園の占用の許可に基づく経済的利益を生ずる権利で駐車場、建物その他の工作物の設置を目的とするものをいいます。 |

※上記の権利の内、占用権以外は登記が可能となっています。

登記簿謄本の記載内容を確認する方法

不動産の所有者は誰なのか、抵当権は設定されているのか、権利関係を知りたい場合には登記簿謄本を取得すれば確認できます。

登記簿謄本を取得できる人の範囲に制限はなく、申請すれば誰でも確認が可能です。

以下では、主な確認方法を紹介します。

- 法務局の窓口や郵送で申請する

- 登記・供託オンライン申請システムを使って申請する

登記簿謄本の受取方法には、自宅等に郵送してもらう方法と指定した法務局の窓口で受け取る方法があります。自宅に郵送してもらえば申請から受け取りまで一連の手続きを自宅で完結できるので、法務局に行く手間はかかりません。

また、窓口で請求する場合に比べて手数料が安く、郵送で受け取る場合の手数料は500円、最寄りの法務局で受け取る場合の手数料は480円です。

オンラインでの登記申請

登記・供託オンライン申請システムとは、登記等の申請や請求の手続きがネット経由でできるシステムです。初めて利用する場合は最初に会員登録を行い、続いて請求書の作成・送信や手数料の納付を行えば登記簿謄本を受け取れます。

オンラインで登記申請をする場合には、添付情報は、原則として、電子媒体で作成され、作成者の電子署名が付された「電子文書」であることが必要です。

相続の登記を申請するに当たっては、添付情報として被相続人(死亡した方)の出生から死亡までの経過の記載が分かる戸籍全部事項証明書(戸籍謄本)等が必要になりますが、戸籍全部事項証明書等については、現在のところ、作成者である市区町村長の電子署名が付された電子文書では発行されていませんので、相続の登記をオンラインで完結することはできません。

そこで、オンラインで申請する場合には、書面で作成された添付情報(戸籍全部事項証明書等)を後日、法務局(登記所)に郵送又は持参することで、手続を進めることが可能となっています。

なお、一般に相続は、法定相続による場合、遺産分割による場合、遺言による場合など、様々な場合が考えられ、それぞれの場合によって、登記申請に必要な添付情報も異なります。

登記・供託オンライン申請システムを利用するメリット

- 自宅やオフィスなどから、オンラインによる申請・請求を行うことができます。

- ライフスタイルに合わせた申請・請求方法(オンライン又は書面)が選択できます。

- オンラインによる申請・請求の場合、書面で行うよりも、手数料等が低額になる手続があります。

オンラインによる申請・請求の対象となる手続

- 不動産登記手続

- 商業・法人登記手続

- 動産譲渡登記手続

- 債権譲渡登記手続

- 成年後見登記手続

- 供託手続

- 電子公証手続

登記情報提供サービスを使って閲覧する

登記情報提供サービスとは、登記情報をネットで確認できる有料サービスです。

あくまで登記情報を確認するだけで登記簿謄本は発行されませんが、情報を確認するだけであれば、登記簿謄本の発行申請は行わず登記情報提供サービスを使って確認する形でも構いません。

利用方法には2つあり、個人としてあらかじめ利用者登録をしてID・パスワードを取得して利用する方法と、利用者登録はせず一時利用で申請してクレジットカードで決済する方法があります。

不動産の相続登記手続きの方法

不動産の相続登記手続きの簡単な流れ

不動産の相続登記手続きは、以下の流れで行います。

以下に、各々の手順を説明します。

1.必要書類を揃える

不動産の相続登記(相続による不動産名義変更手続き)に必要な書類は以下のとおりです。

以下の書類を揃え、登記申請書と合わせて法務局への登記申請することになります。

相続登記の必要書類

- 遺言書(遺言書が無い場合には不要です。)

自筆証書遺言の場合は家庭裁判所の検認済みのもの 但し、法務局保管制度を利用した自筆証書遺言であれば家庭裁判所の検認は不要 - 故人の死亡記載のある戸籍謄本、又は、除籍謄本、又は、改製原戸籍

出生から死亡までの連続したもの

なお、法定相続情報一覧図を提出する場合は戸籍謄本等の提出は不要になります。 - 故人の住民票の除票又は戸籍の付票

登記簿上の住所・本籍地の記載があるもの - 不動産を相続する人の戸籍謄本

法定相続人全員のもの。戸籍抄本でも手続き可能です。 - 不動産を取得する人の住民票

新しく名義人になる方のもの

その他事案によって必要となるかもしれない書類。

- 固定資産評価証明書

相続登記をする年度の証明書が必要です。

なお、相続税の申告などの場合は、亡くなった年度のものが必要です。 - 相続関係説明図

相続関係を略図化したものです。相続関係説明図の作成は手書きでも構いません。

戸籍謄本などの原本は申請の際に法務局へ提出しますが、手続き完了後に返却して貰いたい場合に必要となります。 - 遺産分割協議書

法定相続分以外で名義変更する場合

遺産分割協議書には相続人全員が実印で押印することになります。 - 印鑑証明書

遺産分割協議書を提出する場合に相続人全員の印鑑証明が必要となります。 - 不在籍証明書、不在住証明書

必要書類が揃わない場合など、住民票等の証明書類が取得できない場合に使用します。

登記済権利証があれば、別途取得しなくても構いません。 - 登記済権利証

住民票等の証明書類が取得できない場合等、必要書類が揃わない場合に使用します。 - 上申書

住民票等の証明書類が取得できない場合や、戸籍謄本により相続関係を証明できない場合など必要書類が揃わない場合に使用します(基本的には印鑑証明書も添付します)。 - 相続税申告書

税務署または国税庁のホームページから入手できます。 - 申告期限後3年以内の分割見込書(遺産分割協議が整わない場合)

税務署または国税庁のホームページから入手できます。

個人番号(マイナンバー)について:

平成28年1月から個人番号(マイナンバー)の利用が開始されていますが、不動産登記の手続においては個人番号を利用することはできません(行政手続における特定の個人を識別するための番号の利用等に関する法律(平成25年法律第27条)第19条「特定個人情報の提供の制限」参照)。

そのため、不動産登記の申請には、個人番号の記載がない住民票の写し等を添付してください(個人番号の記載がある住民票の写し等は添付しないでください。)

なお、相続登記に添付する戸籍謄本、印鑑証明書、住民票などに有効期限はありません。相続人の戸籍謄本についても期限はありませんが、被相続人が亡くなった後に作成されたものが必要です。

相続登記申請書の添付書類としては不要ですが、登記事項証明書(登記簿謄本)は内容の確認の為に、申請前に最新のものを取得し確認することをお勧めいたします。

内容確認の為だけなので登記情報(登記情報提供サービス)でも構いません。

必要書類の取得費用

不動産登記で必要になる主な書類の取得費用は、以下の通りです。

- 戸籍謄本:1通450円

- 除籍謄本:1通750円

- 改製原戸籍:1通750円

- 住民票:1通300~400円程度(自治体による)

- 住民票除票:1通300~400円程度(自治体による)

- 印鑑証明書:1通200~400円程度(自治体による)

- 固定資産評価証明書:1通200~400円程度(自治体による)

- 登記簿謄本:1通600円(申請方法による)

必要書類の種類はケースによって変わるので一概にいくらかかるとは言えませんが、一般的には取得費用として数千円ほどかかります。また、相続登記では亡くなった方の出生から死亡までのすべての戸籍謄本、除籍謄本、改製原戸籍謄本が必要になり、取得費用がかさむ場合があります。

提出した書類の原本返却は申請が必要

相続登記の必要書類は基本的に全て原本の提出が必要です。申請の際に法務局に預けることになります。

提出した原本は、原本還付の手続きをすると審査完了後に返却されます。

原本還付の処理をしないと戻ってきません。

原本還付の方法ですが、提出書類のコピーを取って、コピーの末尾に「原本と相違ない」旨のを記載し、氏名の記入と押印も必要です。複数枚になる場合は契印(割印)します。

なお、戸籍謄本、除籍謄本、改製原戸籍については相続関係説明図を添付するればコピー等を提出しなくても還付して貰えます。

相続関係説明図で原本を還付できるのは戸籍謄本等に限られますので、住民票や戸籍附票、印鑑証明書などの他の証明書は上記の通りコピーの提出と原本還付の処理が必要です。

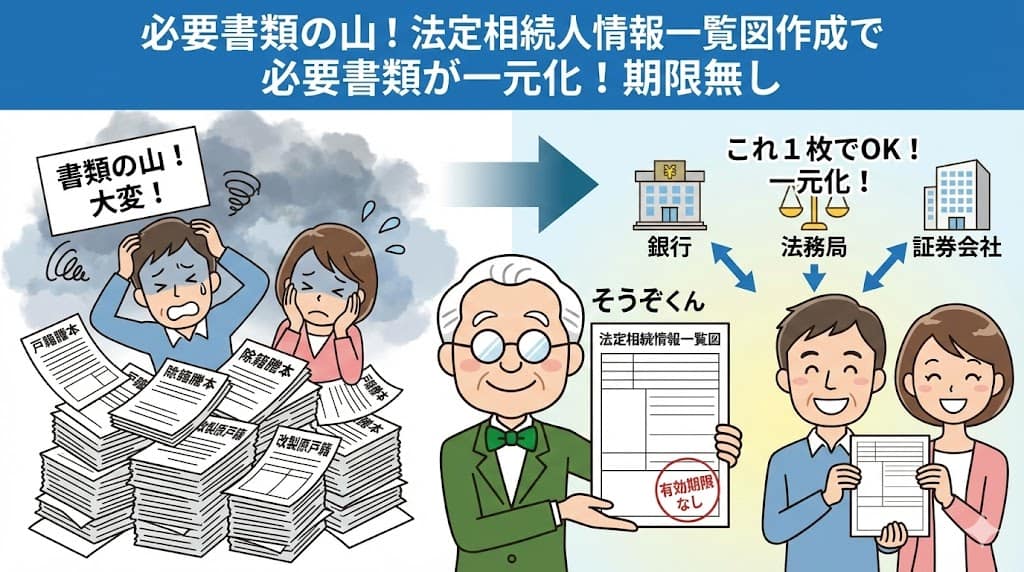

法定相続情報一覧図

法定相続情報一覧図とは、被相続人(亡くなられた方)の法律で定められた相続関係を一覧にした家系図のようなもので、法務局で戸籍謄本等を確認したうえ、認証文を付し写しを発行してくれます。

法定相続情報一覧図があれば、各種相続手続きにおいて戸籍書類一式の提出の省略が可能になります。

相続登記についても被相続人の戸籍謄本、除籍謄本、改製原戸籍や、相続人の戸籍謄本の提出が省略可能になります。法定相続情報の記載内容によっては住民票・除票、戸籍附票の省略も可能になります。

また、相続登記の手続きに合わせて法定相続情報一覧図を取得する方法もあります。

以下の記事では、「法定相続情報一覧図」の取得方法について説明していますので、ご参考にして下さい。

戸籍謄本等の証明書が取得できない場合

戦災などで戸籍謄本が焼失したり、証明書の保存期間経過により廃棄され、相続登記に必要な証明書が取得できない場合があります。

戸籍謄本が焼失した場合については、焼失の旨の市区町村長の証明書があれば、基本的に手続き可能です。

住民票(除票)や戸籍附票など、保存期間経過により必要書類が揃わない場合は、登記済権利証や上申書、不在籍証明書書、不在住証明書を提出するなどの代替手段にて手続きします。

遺言書がある場合の必要書類

遺言書がある場合は、戸籍謄本等の書類が一部省略できる場合があります。何が省略できるかどうかは遺言書の内容にもよります。

例えば、被相続人の出生に遡る戸籍謄本は不要になり、亡くなった記載のある最後の戸籍謄本のみで済む場合があります。

なお、自筆証書遺言の場合は、相続登記申請前に家庭裁判所にて検認手続きが必要です。公正証書遺言の場合は検認不要です。

相続人が1名場合の必要書類

相続人が1名の場合は、他の相続人と遺産分割協議をする必要もありませんので、遺産分割っ協議書や印鑑証明書は不要になります。

なお、相続人が複数いる場合で、不動産を相続するのが1名のみの場合は遺産分割協議書や相続人全員の印鑑証明書は必要です。

当初は相続人が複数いたが、他の相続人全てが相続放棄し、相続人が1名となった場合は、相続放棄の証明書が必要になります。

現存する相続人が1名の場合でも、数次相続の場合(当初は相続人が他にもいたが、その相続人が亡くなった場合)は1度で相続人の名義にできず、2段階の相続登記が必要となる場合もあります。

遺産分割の調停調書がある場合の必要書類

遺産分割調停調書がある場合は、戸籍謄本や遺産分割協議書、印鑑証明書が不要になります。

家庭裁判所での遺産分割調停の手続きにおいて、相続人や遺産分割の内容も確定するためです。遺産分割の審判の場合も同様です。

相続放棄した場合の必要書類

相続人が家庭裁判所で相続放棄した場合は、相続登記の申請には、家庭裁判所で発行される「相続放棄申述受理証明書」が必要になります。「相続放棄申述受理通知書」でも代用可能です。

相続放棄した相続人は、初めから相続人とならなかったものとみなされるので、遺産分割協議などにも参加する必要がありません。

相続登記申請に提出する被相続人の戸籍謄本等や相続放棄申述受理証明書より、相続放棄をした人が被相続人の相続人であることが分かる場合は、相続放棄した方の戸籍謄本は不要です。

相続人が相続放棄したことによって、相続関係が変わる場合は注意が必要です。例えば亡くなった方の子供が全員相続放棄すると、次順位の亡くなった方の親や兄弟が相続人となり手続きに関与することになります。

海外在留の場合の必要書類

相続人が海外在住の日本人の場合、基本的には住民票や印鑑証明書が発行されません。

住民票の代わりに在留証明書、印鑑証明書の代わりに署名証明書(サイン証明書)をそれぞれ領事館で発行してもらうことが可能です。

※領事館によっては印鑑登録できる場合もあるようです。詳しくは現地の領事館等にお問い合わせください。

被相続人が外国人の場合の必要書類

被相続人が外国籍の場合は、まず適用される法律から調べる必要があります。

日本の法律では、相続は被相続人の本国法によると定められています。よって、被相続人が外国籍の場合は、相続人が日本国籍を持っている場合でも日本の法律は適用されません。

相続人が誰になるかも日本とは異なる場合もありますで注意が必要です。

日本以外では一部を除き戸籍制度が基本的にないので、相続人の証明として戸籍謄本の提出ができません。宣誓供述書に相続関係の旨を記載し、外国の公証人等に認証を受ける必要があります。

相続人が外国人の場合の必要書類

相続人が外国籍の場合は、相続人の相続登記に必要な住民票や印鑑証明書は日本に住んでいるかどうかで異なります。

日本に住んでいる場合は、居住地の市区町村で発行される住民票、印鑑証明書が利用可能です。日本に住んでいない場合は、宣誓供述書やサイン証明書が代わりに必要になります。

相続人であった者が相続登記の手続き前に亡くなった場合の必要書類

相続登記の申請手続き前に、相続人が亡くなった場合(数次相続)は、相続人の相続手続も合わせて行うことになります。

必要書類としては、亡くなった相続人の出生から死亡までの戸籍謄本等が必要になります。登記名義人である被相続人の出生から死亡までの戸籍謄本と被るものについては重複して取得は不要です。

また、亡くなった相続人の相続人の戸籍謄本も必要になります。遺産分割協議をする場合は、相続人の相続人全員の印鑑証明書なども必要になります。

2.登録免許税を計算する

不動産登記では費用がかかるので、どれくらい費用がかかるのか事前に確認して、費用の支払いに充てる資金を準備しておく必要があります。

登記をする際、登録免許税を納付する必要があります。

登録免許税の税額=不動産の課税標準額×税率

課税標準額は、固定資産評価証明書に記載されている固定資産税評価額の1,000円未満を切り捨てた金額です。売買や贈与であれば税率2.0%、相続であれば税率0.4%で計算し、税率をかけて求めた額に100円未満の端数があれば切り捨てます。

(ただし、軽減税率が適用されるなど税率が異なる場合があります)

例えば、購入する建物の課税標準額が1,000万円、税率が2.0%であれば税額は20万円、購入する土地の課税標準額が2,000万円、軽減税率が適用されて税率1.5%であれば税額は30万円です。

登録免許税の納付方法は原則として現金納付です。銀行等に備え付けられた納付書を使って納付し、領収書を登記申請書に貼付して提出します。

3.登記申請書を作成する

登記申請書の用紙は、以下のサイトからダウンロードできます。売買や贈与、相続など、登記をする理由ごとに用紙が掲載されているので、ご自分のケースに該当する用紙をダウンロードしてください。記入例も掲載されています。

法務局:不動産登記の申請書様式について

課税価格の欄には、課税標準となる不動産の価額を記載します。前述したように、課税標準額は固定資産評価証明書に記載された固定資産税評価額の1,000円未満を切り捨てた金額です。

不動産番号や所在地など、不動産の表示の欄には登記簿謄本記載の内容を転記します。

4.登記申請書と必要書類を法務局に提出する

登記の申請方法には窓口申請・郵送申請・オンライン申請の3つの方法がありますが、このうちオンライン申請は主に専門家が使う方法です。

一般の方が自分で登記をする場合は窓口または郵送で手続きをします。

不動産登記は全国どこの法務局でも申請できるわけではなく、手続きができるのは登記対象の不動産がある地域の法務局です。管轄の法務局に登記申請書と必要書類を提出します。

必要書類がすべて集まったら、対象となる不動産を管轄している法務局に提出します。

この際、必要書類に不足がないか、相続登記申請書に間違いはないかをチェックしてもらうためにも、法務局内部に設置されている「登記相談」を利用するのも良い方法です。

提出された登記申請書は法務局にて精査されます。精算の期間は書類提出から1~2週間程度です。

5.登記完了後に登記識別情報通知を受け取る

登記は申請書を提出してすぐに完了するわけではなく、一般的に申請後1週間から10日ほどで完了します。

名義変更が完了し、「登記識別情報通知書」が交付されます。こちらがいわゆる権利証です。

登記が完了すると登記識別情報通知と登記完了証が発行されるので、窓口で受け取る場合には登記完了予定日以降に法務局に行って受け取るようにしてください。

事前に申請しておけば、これらの書類を自宅等に郵送してもらうことも可能です。

登記識別情報通知書には、目隠しシールの下に12桁の英数字が記載されていますので、この情報を大事に保管しておきましょう。

その他に、「登記完了証」という書面も交付されます。こちらを将来に使うことはありませんが、一緒に保管しておくのが良いです

相続登記の申請義務がある人

遺言で不動産を取得した人

遺言により相続財産である不動産を取得した相続人は、自己のために相続の開始があったことを知り、かつ、その取得を知った日から3年以内に相続登記の申請を行う義務があります。

相続人申請登記も可能です。

遺産分割で不動産を取得した人

相続発生から3年以内に遺産分割が成立して不動産を取得した相続人は、速やかに相続登記の申請を行わなければいけません。

相続発生から3年以内に相続登記ができない場合は、3年以内に相続人申請登記をしたうえで、遺産分割が成立した日から3年以内に相続登記の申請を行います。

となる

3年以内に遺産分割が成立しない場合は「相続人申告登記」

相続人申告登記とは、登記簿上の所有者について相続が開始したことと自らがその相続人であることを申し出る制度です。3年以内に遺産分割が終わらない場合は、相続人の誰かが「相続人申請登記」をします。

「相続人申告登記」については、次章で詳しく説明します。

その後、遺産分割が成立した場合、成立日から3年以内にその不動産を取得した相続人が相続登記の申請を行います。

遺産分割協議中にいったん法定相続分で相続登記をしてもよいですが、その場合は遺産分割成立後に再度相続登記をする必要があり、二度手間となってしまいます。

新制度「相続人申告登記」とは

相続人申告登記とは、登記簿上の所有者について相続が開始したことと自らがその相続人であることを申し出る制度です。

相続登記申請手続きを義務化するにあたり、速やかに相続登記をすることが困難な場合などにそなえて相続人申告登記という新たな仕組みが設けられました。

「相続人申告登記」は相続登記の申請義務を簡易的に行うことが可能

相続登記が進まない背景には、遺産分割協議が長引く場合があることに加え、相続登記の手続きが複雑で手間のかかるものです。

そこで申請義務の負担を軽くしたものが、相続人申請登記です。

相続人申請登記とは、不動産の登記名義人の相続が開始していて、自身が相続人だと法務局に申し出ることで、相続人1人で行うことができ、相続人だということを証明する戸籍などの資料を提出すれば、申告義務を履行できます。

他の相続人の協力が必要なく添付資料も少ないため、遺産分割協議が難航しているケースや相続登記に必要な資料が多いケースで有用です。

相続登記は義務となる。

相続登記は令和6年4月1日以降義務化されます。

不動産を所有していた方が亡くなり相続が発生したとき、相続人は相続した不動産の相続登記を申請することが義務付けられています。

相続放棄をする場合などをのぞき、基本的には相続人の誰かが登記をしなければなりません。

相続登記の期限は3年です。

義務化が始まる令和6年4月1日以降に発生した相続では、相続の開始を知った日から3年以内に相続登記を済ませなくてはなりません。

令和6年4月1日以前の相続登記も義務化

法改正の施行日より前に発生した相続で取得した不動産にも登記の義務は発生します。

ただし、その期限は取得日からではなく、施工日から3年です。

施行日前に相続が発生していたケース

登記上の住所・氏名等の変更登記申請も義務化へ

相続登記申請に加え、登記上の住所や氏名が変更となった場合の変更登記申請も義務化されます。

施行日は未定ですが、令和8年4月までにスタートすることになっています。

変更登記申請の期限は変更日から2年以内です。

相続登記を行わなかった場合の罰則

義務化に伴い、相続登記申請を怠ると過料が適用されます。

ただし、個々の事情により3年という期間内に申請できないケースも考えられるため、正当な理由がなく登録義務に違反した場合に限って、過料の適用対象になります。

10万円以下の過料に処される

相続登記を怠った場合のペナルティは10万円以下の過料です。

過料は罰金などの刑事罰ではないので前科はつきません。

万が一過料の対象となった場合でも、事前に行われる義務の履行催告に応じて相続登記申請をすれば、過料に処されません。

ただし、相続人申告登記は暫定的な手続きですので、相続登記とは全く異なる手続きです。遺産分割協議が成立したら、あらためて相続登記申請が必要です。

罰則の対象にならないための正当な理由とは

具体的にどのような理由なら過料の適用対象にならないのかについては、まだ明確化されていませんが、相続人が多すぎて把握しきれない場合や、戸籍謄本などの資料を集めるのに長期間を要するケースなどが想定されます。

- 数次相続が発生して相続人が極めて多数に上り、戸籍謄本等の必要な資料の収集や他の相続人の把握に多くの時間を要するケース

- 遺言の有効性や遺産の範囲等が争われているケース

- 申請義務を負う相続人自身に重病等の事情があるケース

登記を資格者代理人に登記申請を依頼する場合

所有権の移転や抵当権の設定など、不動産の権利に関する登記の申請手続を代理して行う専門家は、司法書士です。

また、建物を新築する際の表題登記や土地の分筆など、不動産の表示に関する登記の申請手続を代理して行う専門家は、土地家屋調査士です。

遺産分割協議等によって不動産を相続した場合の相続登記の申請を検討されている方は、相続に詳しい司法書士や税理士等の専門家にご相談下さい。

司法書士や土地家屋調査士への支払報酬(専門家に依頼する場合)

不動産登記の手続きを専門家に代行してもらう場合、報酬額は物件数や案件の複雑さなどで変わります。

一般的には7万円~15万円ほどかかるケースが多いようですが、報酬額は依頼先によって異なるので、金額を事前によく確認するようにしてください。

また、土地家屋調査士に不動産の測量や法務局への申請などを依頼する場合の報酬額も依頼内容によって変わります。

日本土地家屋調査士会連合会の調査結果によると、木造2階建ての居宅(1階89.21㎡・2階46.18㎡)の表題登記なら平均報酬額は81,676円です。

面積が広いなど案件の内容によっては20万円以上かかる場合もあります。

不動産登記の申請書様式について

不動産登記を申請する場合の登記申請書の様式及び登記事項証明書等の請求書の様式のうち、主なものを掲示しますので、参考にしてください。

なお、登記申請の方法には、書面申請、オンライン申請の2つがあります。

このうち、書面申請については、令和2年1月14日から、書面申請の1つの形態として、これまで電子証明書をお持ちでなく、オンライン申請を利用することができなかった方も、御利用のパソコンに「申請用総合ソフト」をインストールして、登記申請書を作成し、その情報を管轄の登記所にインターネット経由で送信することができるようになります。

このQRコード(二次元バーコード)(※)付き書面申請を利用した場合には、オンライン申請と同様のメリットがありますので、是非御利用ください。

QRコード(二次元バーコード)付き書面申請の開始については、こちら (法務省ホームページ)

QRコード(二次元バーコード)付き書面申請書の作成方法は、こちら (登記・供託オンライン申請システムのホームページ)

オンライン申請については、こちら (登記・供託オンライン申請システムのホームページ)

その他の注意事項等について

- 申請書は、A4の用紙を使用し、他の添付情報と共に左とじにて提出してください。紙質は、長期間保存できる丈夫なもの(上質紙等)にしてください。

- 文字は、直接パソコン(ワープロ)を使用し入力するか、黒色インク、黒色ボールペン、カーボン紙等(摩擦等により消える又は見えなくなるものは不可)で、はっきりと書いてください。鉛筆は使用できません。

- 郵送による申請も可能です。申請書を郵送する場合は、申請書を入れた封筒の表面に「不動産登記申請書在中」と記載の上、書留郵便により送付してください。

- 登記完了時に還付を希望する書類及び登記完了証について、郵送による返却等を希望される場合は、宛名を記載した返信用封筒及び書留郵便のための郵券を同封してください。

- 登記識別情報を記載した書面について、郵送による交付を希望される場合は、本人限定受取郵便等による方法となりますので、「書留料金+210円」(R4.10現在)の郵券が必要となります。

* 申請書類の作成について、御不明の点等がありましたら、管轄の法務局又は地方法務局に御相談ください。

○ 法務局ホームページ「管轄の御案内」(https://houmukyoku.moj.go.jp/homu/static/kankatsu_index.html)

※ 不動産登記申請書のチェックリストについて

不動産登記を申請する前に、申請内容を御確認ください。

その際、こちらのチェックリストを活用してください。

相続登記の添付書類の綴じ方

決まった綴じ方は特にないですが、申請書の後ろに添付書類をホチキス留めにするのが一般的です。

綴じる順番も指定はないですが、申請書に記載した添付書類の順番に合わせるなど、分かりやすいように綴じると良いでしょう。

手続き完了後に提出した原本を戻してもらう書類(原本還付書類)については、申請書などとホチキス留めせずに、別にしてクリップ等でまとめて提出すると良いでしょう。

原本還付の為のコピー(原本と相違ない旨等を記入)は他の添付書類と合わせてホチキス留めします。

まとめ

不動産登記や相続登記は一般の方が自分でやることもできますし、登記の専門家である司法書士に依頼することもできます。

特に、相続人や相続財産が多い場合は、収集する書類が膨大になるので、正確な書類を収集して確実に手続きをするのは難易度が高いといえるのではないでしょうか。

また、必要書類を役所に取りに行く場合や申請手続きで法務局に行く場合、平日しか開いていないので、人によっては平日に仕事を休まなければいけません。

そのため単純な相続以外は、専門家である司法書士に任せたほうが安心です。

司法書士は、不動産登記の専門家であり、過去の事例や知識から適切なアドバイスにも期待できます。特に、急いで手続きを行いたいのであれば司法書士に依頼したほうが確実です。

専門家のご紹介

税理士紹介サービス

コメント