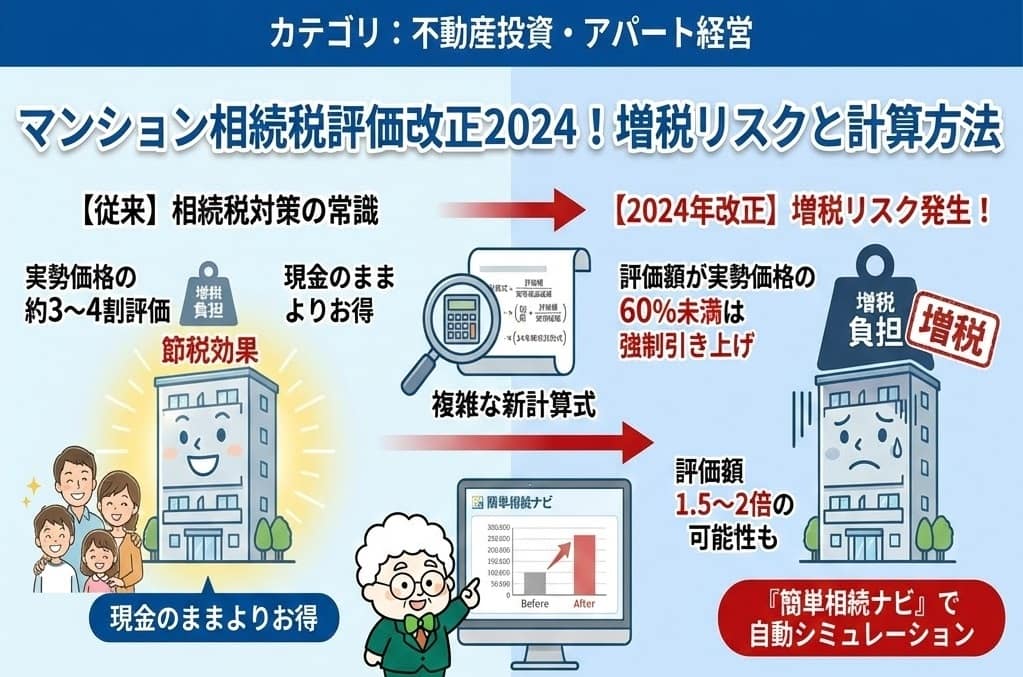

「マンションを持っていれば相続税対策になる」

そんな常識が、2024年(令和6年)1月1日をもって大きく変わりました。

いわゆる「タワマン節税」を封じるための改正ですが、タワーマンションだけでなく、一般的な分譲マンション(築浅・総階数が高い物件など)も増税のターゲットになります。

「うちのマンションは大丈夫?」「評価額が2倍になるって本当?」

今回は、非常に複雑な新計算ルールの解説と、影響額を瞬時にシミュレーションできる『簡単相続ナビ』の活用法について解説します。

2024年1月、マンション評価はどう変わった?

これまでマンションの相続税評価額は、実勢価格(市場価格)の「約3〜4割」程度で済むことが多く、現金のまま持っているよりも大幅な節税効果がありました。

しかし、今回の改正により、「評価額が実勢価格の60%未満」になる物件については、評価額を強制的に引き上げる(60%水準まで補正する)ことになりました。

影響を受ける可能性が高い物件

特に以下の条件に当てはまるマンションは、評価額が従来の1.5倍〜2倍以上に跳ね上がるリスクがあります。

- 築浅物件(新しいほど乖離率が大きい)

- 総階数が高い物件(タワーマンションなど)

- 高層階の部屋(所在階が高いほど実勢価格が高いため)

- 敷地持分が狭い物件

手計算は不可能!?複雑すぎる「新・計算式」

では、具体的にどう計算するのでしょうか?

国税庁が発表した計算式をご覧ください。

この計算を行うためには、以下の4つの要素を使って「評価乖離率(かいりりつ)」を算出しなければなりません。

- 築年数 × △0.033

- 総階数指数(総階数 ÷ 33)× 0.239

- 所在階 × 0.018

- 敷地持分狭小度 × △1.195 + 3.22

「……計算できるか!」と思われた方がほとんどではないでしょうか?

専門家である税理士でさえ、専用ソフトを使わなければミスをしてしまうレベルの複雑さです。

居住用の区分所有財産(自用の場合)の評価額の計算例

居住用の区分所有財産(自用の場合)の評価額の計算例は、以下のとおり計算します。

本通達適用前の区分所有権(家屋部分)の価額

【課税明細書(固定資産税)の例】

<計算方法>

固定資産税評価額に1.0を乗じて計算します。

4,000,000円×1.0=4,000,000円(本通達適用前の区分所有権の価額)

本通達適用前の敷地利用権(土地部分)の価額

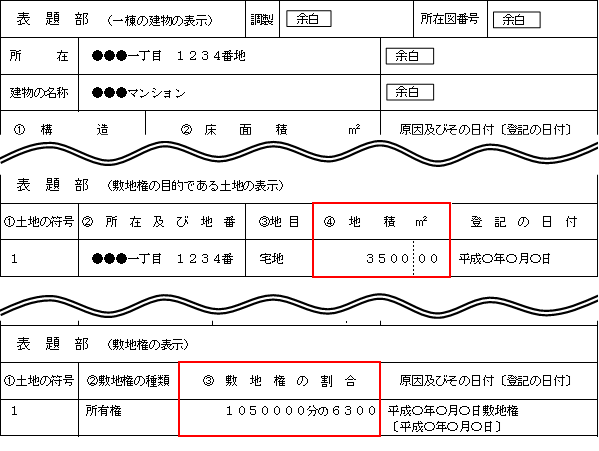

【登記事項証明書の例】 登記事項証明書については、法務局ホームページの不動産登記のよくあるご質問等をご参照ください。

<事実関係>

1 正面路線価:500千円/㎡

2 面積(地積):3,500.00㎡

3 敷地権の割合:1,050,000分の6,300

<計算方法>

1 敷地全体の価額を計算します。

500千円×3,500.00㎡=1,750,000千円

2 敷地全体の価額に敷地権の割合を乗じて本通達適用前の敷地利用権の価額を計算します。

1,750,000千円×1,050,000分の6,300 =10,500千円(本通達適用前の敷地利用権の価額)

居住用の区分所有財産(自用の場合)の評価額

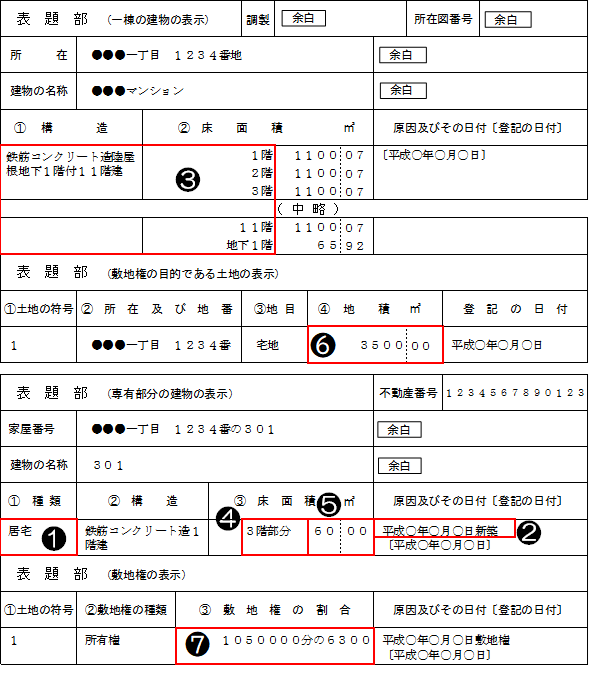

【登記事項証明書の例】

<登記事項証明書の内容等>

1 種類:居宅(❶)

2 築年数:27年(築年数は、❷の建築の時(平成〇年〇月〇日)から課税時期までの期間をいいます。

ここでは計算の便宜上、築年数を27年と仮定して計算しています。)(❷)

3 総階数:11階(❸)

4 所在階:3階(❹)

5 専有部分の面積:60.00㎡(❺)

6 敷地の面積:3,500.00㎡(❻)

7 敷地権の割合:1,050,000分の6,300(❼)

8 敷地利用権の面積(注):21.00㎡

(注)敷地利用権の面積は、次により計算します。

| (敷地の面積❻) | (敷地権の割合❼) | ||

|---|---|---|---|

| 3,500.00㎡ | × | 1,050,000分の6,300 | = 21.00 ㎡ |

<居住用の区分所有財産の評価額の計算>

1 評価乖離率

評価乖離率 = A + B + C + D + 3.220 = 2.043

<A~Dの計算>

(1) Aの計算 A = 27年 × △0.033 = △0.891

(2) Bの計算 総階数指数 = 11階 ÷ 33 = 0.333 B = 0.333 × 0.239 = 0.079

(3) Cの計算 C = 3階 × 0.018 = 0.054

(4) Dの計算 敷地持分狭小度 = 21.00㎡ ÷ 60.00㎡= 0.350

D = 0.350 × △1.195 = △0.419

2 評価水準

評価水準 = 1 ÷ 2.043 = 0.4894762604…

3 区分所有補正率

評価水準(0.4894762604…) < 0.6

区分所有補正率 = 評価乖離率 × 0.6 = 2.043 × 0.6 = 1.2258

【区分所有権の価額】

| (本通達適用前の区分所有権の価額) | (区分所有補正率) | (区分所有権の価額) |

|---|---|---|

| 4,000,000円 × | 1.2258 | = 4,903,200円 |

【敷地利用権の価額】

| (本通達適用前の敷地利用権の価額) | (区分所有補正率) | (敷地利用権の価額) |

|---|---|---|

| 10,500,000円 × | 1.2258 | = 12,870,900円 |

『簡単相続ナビ』なら、条件を入れるだけで自動計算!

この難解な計算を、ご自宅で誰でも簡単に行えるのが、有料シミュレーションソフト『簡単相続ナビ』です。

手計算のリスクを避け、正確な評価額を知るために、ぜひ活用してください。

1. 「増税額」を瞬時に把握(相続発生時・終活検討版)

『簡単相続ナビ』にマンションの「築年数」「総階数」「所在階」「面積」などを入力するだけで、システムが自動で乖離率を計算。

「改正前」と「改正後」で、評価額がいくら上がったのかを一目で比較できます。

2. 「持ち続けるべきか」を判定(資産管理版)

評価額が上がったことで、節税メリットが薄れてしまった場合、「売却して他の資産に組み替える」という選択肢も出てきます。

『簡単相続ナビ(資産管理版)』なら、保有し続けた場合の固定資産税コストと、売却した場合の手残り額をシミュレーションし、最適な資産運用の方針決定をサポートします。

3. AI「そうぞくん」が疑問を解決

「区分所有補正率って何?」「一棟マンションも対象?」

そんな疑問は、マスコットキャラクターのAIチャットボット「そうぞくん」に聞いてみましょう。

マスコットキャラクターの「簡単 そうぞくん」にお任せください!

相続の「ちょっとした疑問」、

AIマスコット「そうぞくん」に聞いてみませんか?

生成AI搭載!あなたの専属アドバイザー

- 専門家に電話するほどではない「小さな疑問」も気軽に相談

- 専門用語は不要。友達に話すような言葉でOK

- 夜中でも休日でも、気になったその瞬間に回答

- 何度質問しても無料なので安心

生成AI(Dify)を搭載したチャットボット「そうぞくん」が、あなたの疑問に24時間365日、無料で回答します。

24時間365日、無料であなたの疑問に回答します。税理士に相談する前の予備知識として最適です。

【シミュレーション実例】これだけ上がる!評価額

実際にどれくらい評価額が変わるのか、いくつかの事例を見てみましょう。

(※京阪神エリアの事例参考)

| 物件条件 | 従来評価 | 改正後評価 | UP率 |

|---|---|---|---|

| 51階建・4階 (築2年) | 1,300万円 | 2,560万円 | 197% |

| 34階建・17階 (築14年) | 3,100万円 | 5,960万円 | 192% |

| 16階建・6階 (築16年) | 1,200万円 | 1,690万円 | 140% |

このように、タワーマンションでなくとも1.5倍〜2倍近く評価額が上がるケースが多発しています。

「うちは大丈夫」という油断が、相続時の納税資金不足(資金ショート)を招く恐れがあります。

まとめ:まずは「自分のマンション」の現状把握から

今回の改正はインパクトが大きく、従来の感覚で相続対策をしていると痛い目を見ることになります。

- 『簡単相続ナビ』で、所有マンションの「新評価額」をシミュレーションする。

- 評価増により相続税が増える場合は、「小規模宅地等の特例」の適用要件を確認する。

- 節税効果が薄れた場合は、資産の組み換え(売却など)を検討する。

まずはツールを使って、ご自身のリスクを数値化することから始めましょう。

専門家のご紹介

『簡単相続ナビ』の製品紹介

税理士紹介サービス

不動産・借地権の相談先

コメント