令和6年(2024年)1月1日以降に発生した相続や贈与から、マンション(区分所有財産)の相続税評価方法が大きく変わりました。

これまでは、マンションの相続税評価額は市場価格(実勢価格)の3割〜4割程度になることが多く、「タワマン節税」などとして利用されてきました。

しかし、今回の改正により、市場価格と評価額の差(乖離)が大きい物件については、評価額を市場価格の60%水準まで引き上げるという新ルールが適用されます。

この記事では、新しい計算方法の仕組みと、どのようなマンションで相続税が上がるのかについてわかりやすく解説します。

改正のポイント:市場価格の60%が最低ラインに

今回の改正の核心は、「マンションの相続税評価額が、市場価格(実勢価格)の60%未満になっている場合、60%になるまで評価額を引き上げる」という点です。

逆に言えば、従来の計算方法でも市場価格の60%を超えているようなマンション(地方の物件や築古の一部など)については、今回の改正による増税の影響はありません。

対象となる物件・ならない物件

すべての不動産が対象ではありません。対象となるのは「居住用の区分所有財産」いわゆる分譲マンションです。

| 対象になる(計算が変わる) | 対象外(従来どおり) |

|---|---|

| ・分譲マンション (マイホーム、賃貸用問わず) | ・戸建て ・一棟所有のマンション、アパート ・事業用テナントビル(オフィス) ・2階建て以下の低層集合住宅 ・二世帯住宅(3戸以下ですべて親族居住) |

新しい計算方法の流れ

新しい評価額は、以下の手順で計算します。

少し複雑ですが、「理論上の市場価格」を算出し、それと比較して評価額を補正するという流れです。

STEP1:従来どおりの評価額を計算する

まずは、これまで通りの方法で土地と建物の評価額を出します。

- 土地:路線価 × 敷地権割合(持分)

- 建物:固定資産税評価額

STEP2:評価乖離率(かいりりつ)を求める

次に、そのマンションが市場価格とどれくらい離れているか(乖離しているか)を表す「評価乖離率」を計算します。

この計算には以下の4つのデータを使用します。

- 築年数(新しいほど乖離が大きい傾向)

- 総階数(タワーマンションほど乖離が大きい傾向)

- 所在階(高層階ほど乖離が大きい傾向)

- 敷地持分狭小度(敷地権が狭いほど乖離が大きい傾向)

具体的な計算式は非常に複雑ですが、国税庁がこれらを係数化した計算ツールを公開しています。

※計算式:評価乖離率 = 築年数×△0.033 + 総階数指数×0.239 + 所在階×0.018 + 敷地持分狭小度×△1.195 + 3.220

STEP3:評価水準を判定し、補正する

STEP2で出した数値をもとに、評価額を補正します(区分所有補正率)。

| 評価水準(従来の評価額 ÷ 理論上の市場価格) | 評価方法 |

|---|---|

| 0.6未満(市場価格の60%未満) | 評価額 × 評価乖離率 × 0.6 (市場価格の60%になるように引き上げ【増税】) |

| 0.6以上 1.0以下 | 従来の評価額のまま(変更なし) |

| 1.0超(市場価格より高い) | 評価額 × 評価乖離率 (市場価格まで引き下げ【減税】) |

多くのタワーマンションや都市部のマンションは「評価水準0.6未満」に該当するため、評価額が従来の1.5倍〜2倍以上に跳ね上がるケースが出てきます。

評価額が上がりやすいマンションの特徴

今回の改正で特に影響を受ける(相続税評価額が高くなる)のは、以下のようなマンションです。

- タワーマンション(総階数が高い)

- 高層階の部屋(所在階が高い)

- 築浅の物件

- 駅近など立地が良く、敷地権が狭い物件

これらは「実勢価格(売買価格)は高いが、従来の路線価評価だと土地の持分が小さいため評価が安くなる」という特徴がありましたが、今後はそのメリットが薄れることになります。

居住用の区分所有財産(自用の場合)の評価額の計算例

居住用の区分所有財産(自用の場合)の評価額の計算例は、以下のとおり計算します。

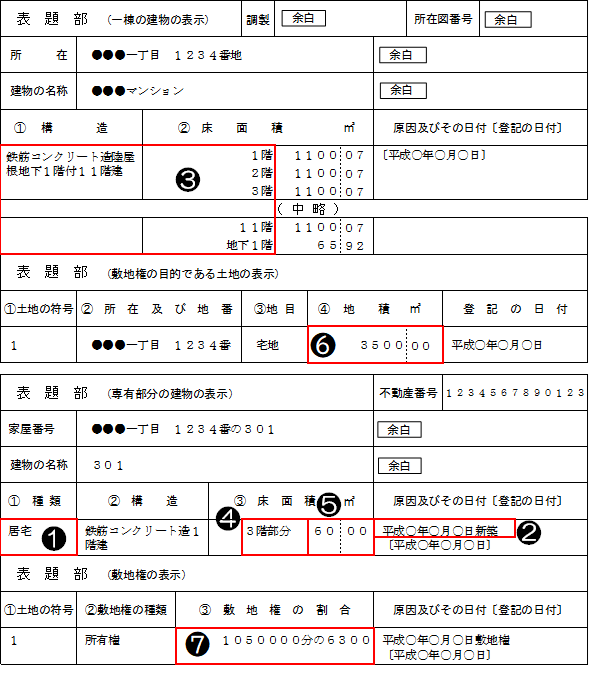

【登記事項証明書の例】

<登記事項証明書の内容等>

1 種類:居宅(❶)

2 築年数:27年(築年数は、❷の建築の時(平成〇年〇月〇日)から課税時期までの期間をいいます。ここでは計算の便宜上、築年数を27年と仮定して計算しています。)(❷)

3 総階数:11階(❸)

4 所在階:3階(❹)

5 専有部分の面積:60.00㎡(❺)

6 敷地の面積:3,500.00㎡(❻)

7 敷地権の割合:1,050,000分の6,300(❼)

8 敷地利用権の面積(注):21.00㎡

(注)敷地利用権の面積は、次により計算します。

| (敷地の面積❻) | (敷地権の割合❼) | ||

| 3,500.00㎡ | × | 1,050,000分の6,300 | = 21.00 ㎡ |

<居住用の区分所有財産の評価額の計算>

1 評価乖離率

評価乖離率 = A + B + C + D + 3.220 = 2.043

<A~Dの計算>

(1) Aの計算

A = 27年 × △0.033 = △0.891

(2) Bの計算

総階数指数 = 11階 ÷ 33 = 0.333

B = 0.333 × 0.239 = 0.079

(3) Cの計算

C = 3階 × 0.018 = 0.054

(4) Dの計算

敷地持分狭小度 = 21.00㎡ ÷ 60.00㎡= 0.350

D = 0.350 × △1.195 = △0.419

2 評価水準

評価水準 = 1 ÷ 2.043 = 0.4894762604…

3 区分所有補正率

評価水準(0.4894762604…) < 0.6

区分所有補正率 = 評価乖離率 × 0.6 = 2.043 × 0.6 = 1.2258

【区分所有権の価額】

| (本通達適用前の区分所有権の価額) | (区分所有補正率) | (区分所有権の価額) |

| 4,000,000円 × | 1.2258 | = 4,903,200円 |

【敷地利用権の価額】

| (本通達適用前の敷地利用権の価額) | (区分所有補正率) | (敷地利用権の価額) |

| 10,500,000円 × | 1.2258 | = 12,870,900円 |

京阪神の区分所有マンション評価実例・・・・・空室・自用の場合

51階建の4階、築2年、実勢価格3,800万円

従来評価 1,300万円 ⇒ 改正後評価 2,560万円 相続評価UP率 197%

実勢価格と改正後評価との比率 67%

40階建の26階、築15年、実勢価格2,500万円

従来評価 670万円 ⇒ 改正後評価 1,250万円 相続評価UP率 186%

実勢価格と改正後評価との比率 50%

34階建の17階、築14年、実勢価格11,000万円

従来評価 3,100万円 ⇒ 改正後評価 5,960万円 相続評価UP率 192%

実勢価格と改正後評価との比率 54%

16階建の6階、築16年、実勢価格4,300万円

従来評価 1,200万円 ⇒ 改正後評価 1,690万円 相続評価UP率 140%

実勢価格と改正後評価との比率 39%

8階建の4階、築27年、実勢価格2,800万円

従来評価 900万円 ⇒ 改正後評価 1,050万円 相続評価UP率 116%

実勢価格と改正後評価との比率 37%

13階建の8階、築2年、実勢価格7,000万円

従来評価 1,660万円 ⇒ 改正後評価 2,950万円 相続評価UP率 177%

実勢価格と改正後評価との比率 42%

16階建の9階、築1年、実勢価格4,200万円

従来評価 1,230万円 ⇒ 改正後評価 2,340万円 相続評価UP率 190%

実勢価格と改正後評価との比率 55%

今後の相続税対策はどうする?

小規模宅地等の特例は併用可能

評価額が上がったとしても、土地部分に関しては「小規模宅地等の特例」(330㎡まで80%減額など)を適用することが可能です。

改正後の評価額に対して、特例を適用することで、税負担を抑えることができます。

それでも現金よりは有利

評価額が市場価格の60%まで引き上げられたとしても、現金で持っている場合(評価額100%)に比べれば、依然として40%程度の評価減効果は残ります。

「タワマン節税」の効果は以前ほど強烈ではなくなりましたが、マンションが相続税対策として無効になったわけではありません。

まとめ

2024年からのマンション評価改正は、特に都市部のマンション所有者にとって大きな影響があります。

- 市場価格の60%未満の評価額だったマンションは、60%まで引き上げられる。

- 特にタワーマンションや築浅物件で影響が大きい。

- 小規模宅地等の特例は引き続き利用可能。

ご自身の所有するマンションがどれくらい評価額が上がるのか、正確な計算には専門的な知識が必要です。「評価乖離率」の計算やシミュレーションについては、相続に強い税理士にご相談ください。

専門家のご紹介

税理士紹介サービス

不動産・借地権の相談先

コメント