-

法定相続割合に従って相続をシミュレーション

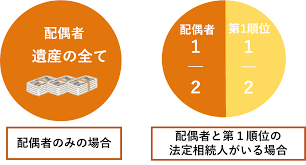

相続財産が7億円で、父親が亡くなり、子供1人と母親が相続する場合の相続税額を単純に計算すると以下の様になります。尚、子供1人と配偶者の場合の法定相続割合は、1/2ずつとなるため、1人あたり3億5,000万円ずつ相続することになります。 法定相続割... -

相続税一次相続のみで考えていませんか?相続は二次相続まで計算!

あなたが死んだ後子供に財産を残したいと考えた時、一次相続のみで考えていませんか? 相続は、親族関係をしっかり把握して二次相続まで考えないと相続税で大きな損をしてしまいます。 相続税を削減する方法は幾つか存在しますが、最も簡単に効果がある節... -

二次相続における相続税対策の重要性

「一次相続(親のどちらかが亡くなった時)は、配偶者の特例で税金がかからなかった」「でも、残された親が亡くなった時(二次相続)に、驚くほど高い税金が来た…」 これは相続の現場で非常によくある失敗談です。二次相続は、一次相続に比べて特例が使え... -

相続時の配偶者税額軽減(1億6千万円の控除)が子供に与える悪影響

相続税の「配偶者の税額軽減」をご存知ですか? 夫婦の間の相続では、最低でも1億6000万まで相続税が課税されない、配偶者の税額軽減(別名:配偶者控除)という特例があります。 配偶者が取得する相続財産が最低でも1億6000万円までは相続税の課税がされな... -

相続税の二次相続シミュレーション徹底解説

相続税の二次相続シミュレーションは、相続財産を受け継いだ後にさらに相続が発生した際に支払わなければならない税金です。 二次相続の場合、贈与税の控除などが適用される場合もあり、計算方法には複雑さがあります。 相続税の二次相続シミュレーション... -

二次相続の非課税枠と相続税対策について徹底解説

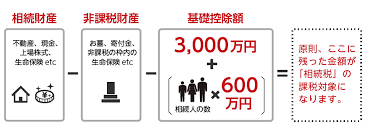

二次相続における非課税枠と相続税対策について徹底解説します。 相続税の仕組みを理解することは重要です。相続税の対象となる財産には非課税枠があります。 しかし、二次相続における非課税枠は限られています。したがって、相続税対策を考える際には、... -

相続税の基礎控除と二次相続対策についての完全ガイド

相続税とは、遺産を継承する際に課される税金のことです。相続税の基礎控除額は継承する人の数や続柄によって異なります。 たとえば、配偶者や子どもには高い基礎控除額が適用されることがあります。 一方、二次相続とは、相続した財産をさらに他の人が相... -

相続税の二次相続と遺産分割の効率的対策

相続税の二次相続と遺産分割に関する効率的な対策を考える際には、まず相続税の計算や二次相続の影響、遺産分割のポイントを理解することが重要です。 相続税は財産を受け継ぐ際に発生する税金であり、その額は相続人や財産の評価額によって異なります。 ... -

相続時の配偶者居住権を利用した相続対策!子供に相続して居住権を保護

配偶者居住権ってどんな制度ですか?デメリットはありますか? 配偶者居住権とは残された配偶者が被相続人が所有していた建物に一定期間、無償で居住できる権利です。 この配偶者居住権は、遺産分割協議での相続争いを避ける意味で、非常に強い力を発揮し...

1