-

相続税対策としての贈与税!暦年贈与と相続時精算課税制度どっちが得?

相続税の対策として、贈与税では、暦年課税制度(暦年贈与)と相続時精算課税制度のどっちが得なのか迷いますよね。 相続税を考えた場合の生前贈与で、暦年贈与と相続時精算課税制度どっちが得なのか? 特に、令和5年の税制の改正によって、暦年贈与におい... -

「生前贈与加算(3年⇒7年)」「相続時精算課税制度」の違いとは?

生前贈与を考えた時、誰にどのくらいの金額を生前贈与すれば良いか悩みますよね。 生前贈与の方法としては、主に以下の3つの方法が考えられえます。 毎年少しずつの金額を贈与ずる「暦年贈与」 財産を非課税限度額を考慮して贈与する「相続時精算課税制度... -

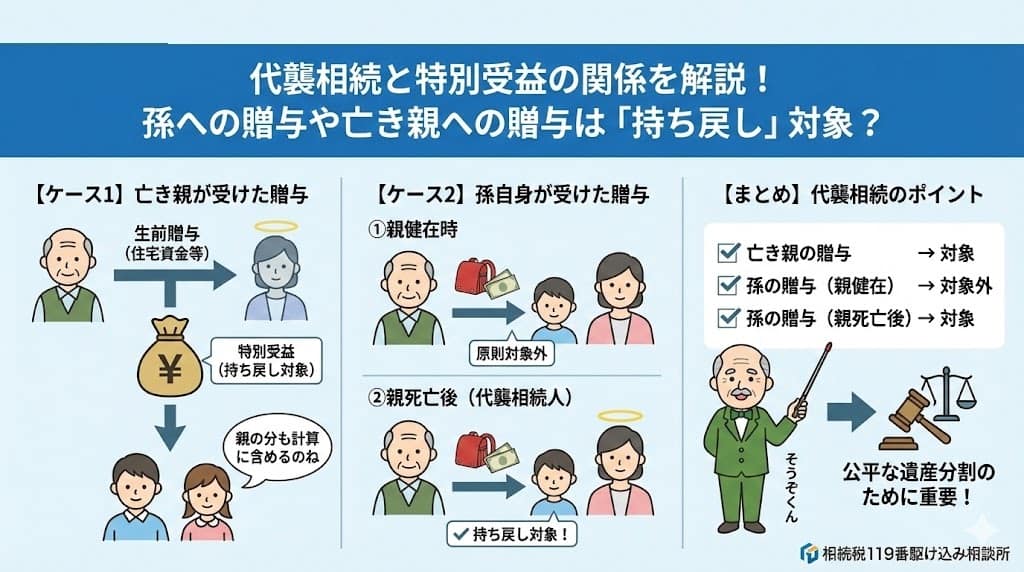

代襲相続と特別受益の関係を解説!孫への贈与や亡き親への贈与は「持ち戻し」対象?

「親が早くに亡くなり、祖父の相続は孫である私が代襲相続することになった。」 このようなケースで問題になるのが、**「特別受益(生前贈与の持ち戻し)」**です。 「亡くなった親が生前に祖父から受けていた援助は関係ある?」 「孫である自分が祖父から... -

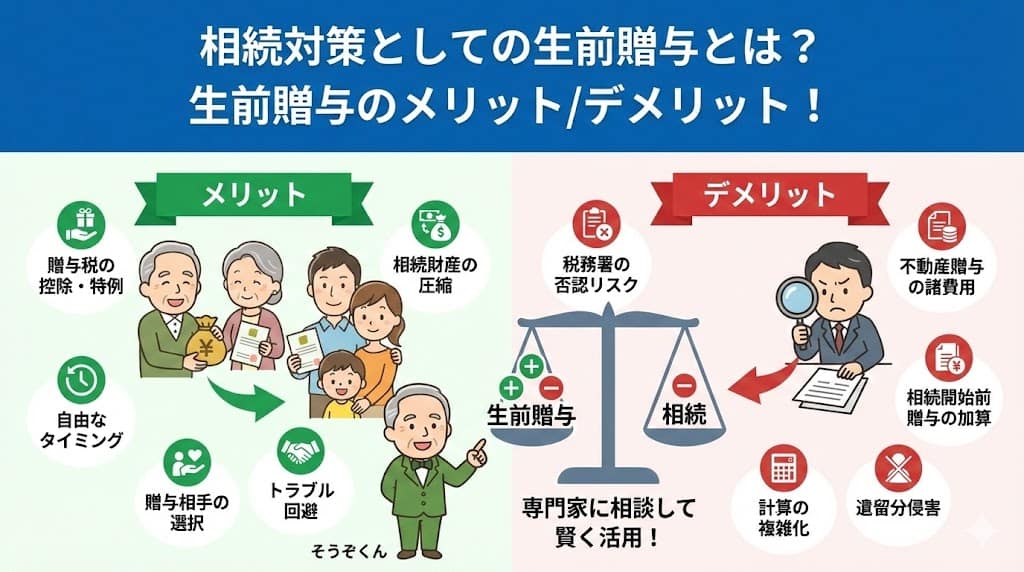

相続対策としての生前贈与とは?生前贈与のメリット/デメリット!

相続税をできるだけ節税して子や孫にできるだけ多くの財産を残してあげたい。そんな思いがあるかと思います。 そんなお悩みの方に「生前贈与」をおすすめします。 生前贈与は、生存中にできるだけ多くの資産を子や孫に渡すための相続税対策の1つの方法で... -

特別受益と生前贈与加算は違う!遺留分の特別受益の持ち戻しとは?

あなたは勘違いしていませんか? 生前贈与をした時の「生前贈与加算」と「特別受益」は違います。 「生前贈与加算」は、令和5年の税制大綱により3年から7年以内に変更されます。 この事と、「特別受益」の持ち戻しは全くの別物です。 あなたは、ご存知...

1