-

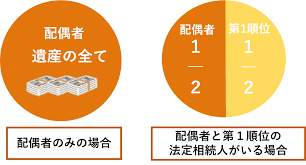

法定相続割合に従って相続をシミュレーション

相続財産が7億円で、父親が亡くなり、子供1人と母親が相続する場合の相続税額を単純に計算すると以下の様になります。尚、子供1人と配偶者の場合の法定相続割合は、1/2ずつとなるため、1人あたり3億5,000万円ずつ相続することになります。 法定相続割... -

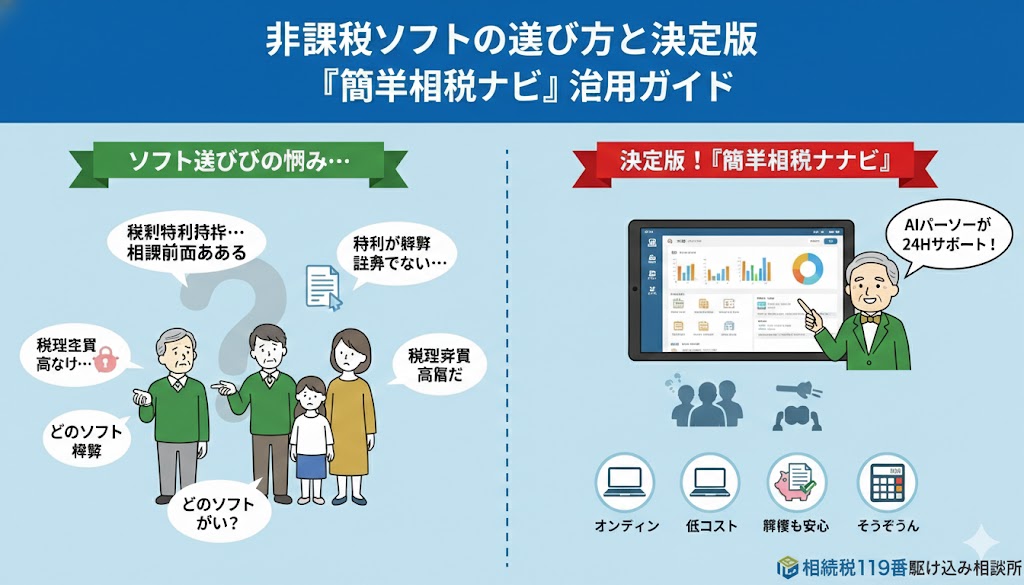

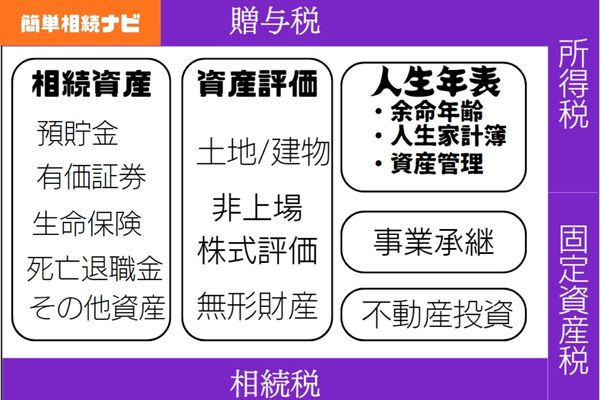

相続税ソフトの選び方と決定版『簡単相続ナビ』活用ガイド

「相続税の計算は難しそう…」「税理士に頼むと費用が高い…」 そうお悩みではありませんか? かつては専門家だけの領域だった相続税申告ですが、現在は優秀な**「相続税個人シミュレーションソフト」**を利用することで、個人でも効率的に、そして低コスト... -

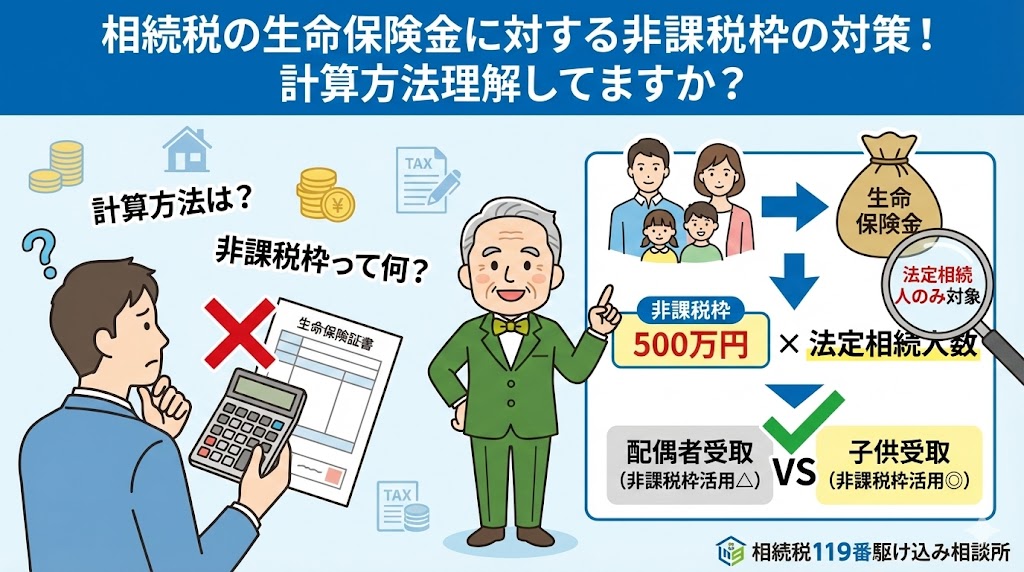

相続税の生命保険金に対する非課税枠の対策!計算方法理解してますか?

相続税を計算する時の生命保険金に対する非課税枠の計算方法正しく理解していますか? 相続の対策の一つとして「生命保険金」の「非課税枠」を利用する対策は良く行われている相続対策の一つです。 生命保険金の非課税枠は、「法定相続人一人につき500... -

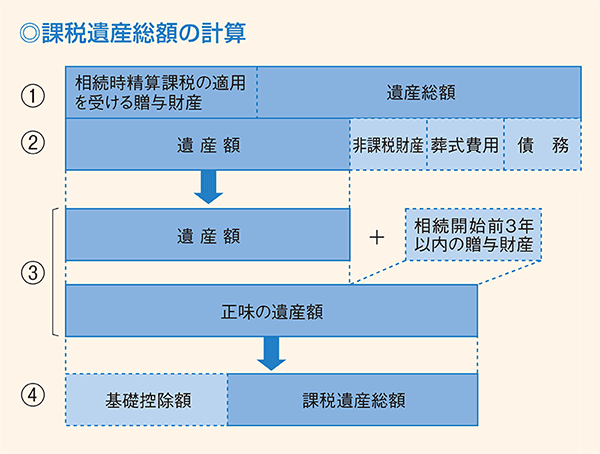

財産を相続したとき相続税の計算方法!相続税の計算方法を詳しく説明

相続税とは相続財産に応じて課せられる税金で、財産を相続した人がその金額に応じて納めます。 税金の中でも財産に対する比率が多く、外国と比べても日本の相続税は高いと言われています。 税金とは国や地方自治体に対して支払う負担ですが、どのくらい財... -

相続税一次相続のみで考えていませんか?相続は二次相続まで計算!

あなたが死んだ後子供に財産を残したいと考えた時、一次相続のみで考えていませんか? 相続は、親族関係をしっかり把握して二次相続まで考えないと相続税で大きな損をしてしまいます。 相続税を削減する方法は幾つか存在しますが、最も簡単に効果がある節... -

簡単相続ナビの特徴と優位性|自分で守る資産と未来

「相続税の申告は税理士に任せるしかない」「報酬が高いのは仕方がない」 そう思い込んでいませんか? 実は、テクノロジーの進化により、相続税の計算やシミュレーションはご自身でも十分に可能な時代になりました。今回は、高額なコストを抑え、納得のい... -

相続税の評価額を自分で調べる方法!簡単相続ナビで正確に計算

「相続税がかかるかどうか知りたいけれど、財産の評価額がわからない…」「税理士に頼む前に、自分で大まかな金額を把握しておきたい」 相続税を計算するためには、まず「相続財産の評価額」を正しく把握することがスタートラインです。しかし、預貯金はと... -

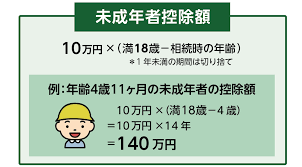

相続税控除の種類の一つに未成年者控除がある!未成年者控除の計算法は?

相続税の未成年者控除とはどんな制度なのでしょう? 相続税を計算する時にどのくらい控除されるのでしょうか? 未成年者控除の対象になる人はどんな人なのでしょうか? 今回は、相続税の節税に利用可能な「未成年者控除」の内容や計算方法につてご説明しま... -

相続税の資産価値シミュレーション!評価額の計算と節税対策

「うちの財産だと、相続税はいくらになるの?」「土地や株の評価額って、どうやって計算するの?」 相続税の不安を解消する唯一の方法、それは「正確な資産価値のシミュレーション」です。しかし、預貯金はともかく、不動産や株式の評価は非常に複雑で、自... -

相続税の生前対策!個人ができる節税方法と効果を解説

「相続税対策をしたいけれど、何から始めればいいかわからない」「生前贈与と生命保険、どっちが得なの?」 将来の家族のために相続税を少しでも減らしたいと考える方は多いですが、税制は複雑で、自己判断での対策は思わぬ落とし穴にはまることもあります... -

相続税を節税するための具体的な対策!節税対策の注意点と落とし穴

「相続税を少しでも安くしたい」そう考えて生前贈与や不動産購入を検討する方は多いですが、自己流の対策には大きな「落とし穴」があることをご存知でしょうか? 良かれと思ってやった対策が原因で、税務調査で否認されて追徴課税を受けたり、残された家族... -

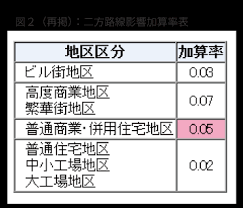

土地及び土地の上に存する権利の評価についての調整率表(平成30年分以降用)

土地及び土地の上に存在する権利の評価については、路線価に対して各種の補正係数を掛けて求めます。 この記事では、土地評価に関連する補正係数の内容について記載します。 土地及び土地の上に存する権利の評価についての調整率表 以下に、土地の評価額を...