個人事業主が亡くなった場合、相続人は事業用の資産だけでなく、それに付随する「税金の支払い義務」も引き継ぐことになります。

特に見落としがちなのが「個人事業税」です。

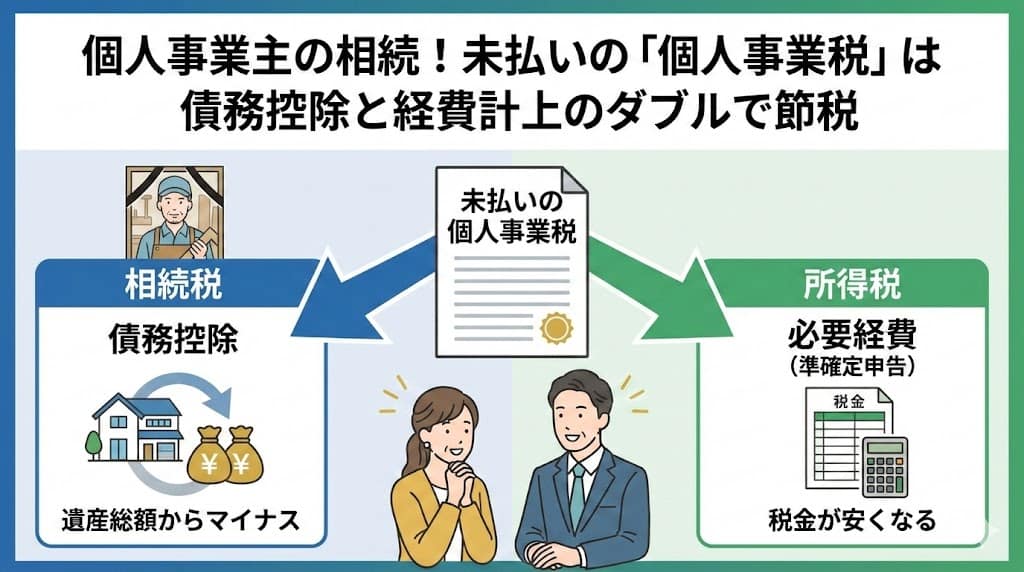

所得税や消費税と同様に納税義務がありますが、実はこの個人事業税、相続税の計算においては「マイナスの財産」として遺産総額から引くことができ、さらに準確定申告では「経費」として計上できる可能性があります。

今回は、個人事業主の相続における「個人事業税」の取り扱いと、節税につながる処理方法について解説します。

個人事業税とは?相続時の納税義務

個人事業税とは、個人で営む事業のうち、地方税法等で定められた法定業種(70業種)に対してかかる税金です。

前年中の事業の所得が290万円(事業主控除額)を超える場合に課税され、通常は8月と11月に都道府県税事務所から納税通知書が送られてきます。

死亡した年の個人事業税の計算

事業主が年の途中で亡くなった場合でも、その年の1月1日から死亡日までの所得に対して個人事業税がかかります。

計算式は以下の通りです。

個人事業税 = (収入 - 必要経費 - 専従者給与等 - 各種控除 - 事業主控除290万円※) × 税率(3%~5%)

※事業主控除(年間290万円)は、営業期間が1年に満たない場合(死亡した年など)は月割額で計算します。

例えば、6月に亡くなった場合は、290万円 × 6ヶ月 ÷ 12ヶ月 = 145万円が控除額となります。

事業主が死亡した場合、この納税義務は相続人に引き継がれます。

【相続税】未払いの個人事業税は「債務控除」ができる

相続税を計算する際、プラスの財産(預貯金や不動産)から、マイナスの財産(借金や未払金)を差し引くことができます。これを「債務控除」といいます。

亡くなった本人が負担すべき税金で、死亡に際して未払いになっているものは債務控除の対象となります。

したがって、死亡した年にかかる「個人事業税」は、相続税の計算上、債務として遺産総額から控除することが可能です。

債務控除の対象となるもの・ならないもの

個人事業主の相続において、債務控除できる主な項目は以下の通りです。

控除の対象となるもの(相続税が安くなる)

- 未払いの税金(所得税、消費税、住民税、固定資産税、個人事業税など) ※死亡した日までに納税義務が確定しているもの、または準確定申告で確定するもの

- 銀行借入金、事業資金の借入金

- 未払いの医療費、水道光熱費

- 葬式費用(通夜・告別式の費用、火葬料など)

控除にならないもの

- 延滞税、加算税 ※申告期限を過ぎたこと等により、相続人の責任に基づいて課されるペナルティは控除できません。

- 香典返し費用、法要(四十九日など)の費用

- 保証債務(主たる債務者が弁済可能な場合)

【所得税】準確定申告での「必要経費」算入

個人事業税の特筆すべき点は、「事業所得の必要経費」になるという点です。

亡くなった方の所得税を計算する「準確定申告」において、この個人事業税を経費に入れることで、所得税を安くすることができます。

事業主控除

控除額は、1年で290万円になります。

年間の事業所得が290万以下であれば、個人事業税を納付する必要はありません。

しかし営業期間が1年に満たない場合は290万円の控除も月割額で計算します。

一概に控除といっても条件が多く、対象になるものならないものがあります。

課税所得金額=収入 − 必要経費 − 各種控除

各種控除の部分に、国民健康保険や国民年金等の社会保険料控除が含まれます。

確定申告で提出する書類に社会保険料控除の欄があるので、そこに1年間で支払う総額を記入することになります。

事業税の見込額控除

通常、税金は「支払った時」に経費になりますが、死亡により事業を廃止した場合などは特例があります。

死亡した年の個人事業税は、準確定申告の時点でまだ税額が確定していませんが、「見込額」を計算して準確定申告の必要経費に算入することが認められています。

また、もし見込額で計上しなかった場合でも、後日、事業税の納税通知書が届いた段階(賦課決定時)に「更正の請求」を行うことで、遡って経費に算入し、払いすぎた所得税の還付を受けることができます。

事業承継する場合の注意点

相続人が事業を承継(継続)する場合、亡くなった方の準確定申告で経費にするのではなく、事業を引き継いだ相続人が実際に事業税を納付した年の「相続人の必要経費」として処理することになります。

青色申告の損失繰越控除について

被相続人が青色申告を行っており、事業が赤字だった場合、その損失は相続人に引き継げるのでしょうか?

青色申告者の純損失の繰越控除

亡くなった方に純損失(赤字)がある場合、その赤字は準確定申告で所得と相殺できますが、それでも引ききれない赤字を相続人の所得から控除することは、原則としてできません。

(※あくまで亡くなった方個人の申告内で完結します)

ただし、事業を承継した相続人が青色申告を行う場合、相続人自身が発生させた赤字については、翌年以降3年間の繰越控除が可能です。

まとめ

個人事業主の相続では、未払いの「個人事業税」を適切に処理することで、相続税と所得税の両方を節税できる可能性があります。

- 相続税申告:「債務控除」として遺産総額から差し引く

- 準確定申告:「必要経費」として所得から差し引く(見込額控除)

準確定申告は相続開始から4ヶ月以内、相続税申告は10ヶ月以内という期限があります。

事業用資産の評価や、未払税金の計算は複雑になりがちですので、個人事業主の相続に強い税理士に早めに相談することをおすすめします。

専門家のご紹介

税理士紹介サービス

保険の相談先

コメント